เมื่อชีวิตที่ยืนยาวไม่ได้มาจากต้นทุนทางสุขภาพเพียงอย่างเดียว

ทว่าหมายรวมถึงต้นทุนในการบริหารจัดการเงินด้วย !

มนุษย์ต่างวัย FEST 2025 ประเดิมห้องเรียนรู้แรกในงานด้วยเวิร์กชอป “ EASY PORT วัยไหนก็ไม่สาย บริหารพอร์ตง่าย ๆ สไตล์คุณ ” โดยคุณเศรษฐพล ธรรมจินดา ผู้อำนวยการฝ่ายพัฒนาความรู้ผู้ลงทุน ตลาดหลักทรัพย์แห่งประเทศไทย ที่มาฉายภาพองค์ความรู้ด้านการลงทุนเพื่อช่วยสานฝันทุกเป้าหมายในชีวิตของคนทุกวัยให้กลายเป็นจริง.. หลังเปิดห้องเรียนไม่กี่นาที พื้นที่ว่างระหว่างผนังฟิวเจอร์บอร์ดสีขาวก็ถูกเติมเต็มด้วยผู้เข้าร่วมเวิร์กชอปที่กำลังมองหาความรู้ในการวางแผนการเกษียณกว่า 50 ชีวิต

“เป้าหมายชีวิตของคุณ คืออะไร ?” คุณเศรษฐพล ธรรมจินดา ผู้อำนวยการฝ่ายพัฒนาความรู้ผู้ลงทุนตลาดหลักทรัพย์แห่งประเทศไทย (SET) ตั้งคำถามแรกต่อผู้เข้าร่วมทุกคน ก่อนชวนทุกคนสำรวจชีวิตที่ผ่านมา เป้าหมายในแต่ละช่วงวัย และการบริหารจัดการเงินทุน เพื่อฉายภาพการหมุนความฝันเหล่านั้นให้กลายเป็นความจริงที่จับต้องได้..

“ผมมาคิดถึงเป้าหมายจริงจังตอน 30 กว่า ๆ เป้าหมายคืออยากเกษียณให้ไวที่สุด ไม่ต้องรอถึงอายุ 50 – 60 ปี” ประโยคนี้ทำให้อุณหภูมิภายในห้องเรียนวางแผนการเงินแห่งนี้ให้ค่อย ๆ ร้อนแรงขึ้น คุณเศรษฐพลไม่รอช้าพาทุกคนเรียนรู้สาระสำคัญในการบริหารพอร์ตไปอย่างฉับไว เริ่มด้วยหัวข้อ 1. บรรลุเป้าหมายชีวิต… ด้วยพอร์ตลงทุน 2. รอบรู้ทางเลือกการออมและการลงทุน 3. การบริหารพอร์ตลงทุนให้งอกเงย 4. Happy Money Happy Young Old ปูนนี้ (ก็) มีใช้

ตั้งเป้าหมายชัด 1. เพื่ออะไร 2. เท่าไหร่ 3. เมื่อไหร่

คุณเศรษฐพล แนะนำให้เริ่มตั้งเป้าหมายด้วยหลัก SMART คือ S : Specific – ชัดเจน, M : Measurable – วัดผลได้, A : Accountable – ทำสำเร็จ, R : Realistic – มีความเป็นจริง บรรลุผลได้ และ T : Time Bond – กำหนดช่วงเวลา โดยฉายภาพการตั้งเป้าหมายในระยะสั้น กลาง ยาว และย้ำให้เห็นว่าในแต่ละเป้าหมายควรมีหนึ่งพอร์ตการลงทุนดูแล ทำให้เราจะต้องวางแผนจัดสรรปันส่วนเงินทุนแก่เป้าหมายต่าง ๆ ไว้อย่างเหมาะสมพอดี

หนึ่งเป้าหมายหนึ่งพอร์ตการลงทุน

ปัจจุบันเรามีทางเลือกหลากหลายในการออมและลงทุน ไม่ว่าจะเป็นเงินฝาก, ตราสารหนี้, ตราสารทุน, อนุพันธ์ และทางเลือกอื่น ๆ เช่น ทองคำ, อสังหาริมทรัพย์, กองทุนรวม, กองทุนรวมผสม แต่ละทางเลือกล้วนมีความเสี่ยงที่แตกต่างกัน การตัดสินใจเลือกขึ้นอยู่กับว่าเรามีความพร้อมในการรับความเสี่ยงนั้น ๆ ได้มากน้อยเพียงใด

ความสอดคล้องของเป้าหมายและความเสี่ยง

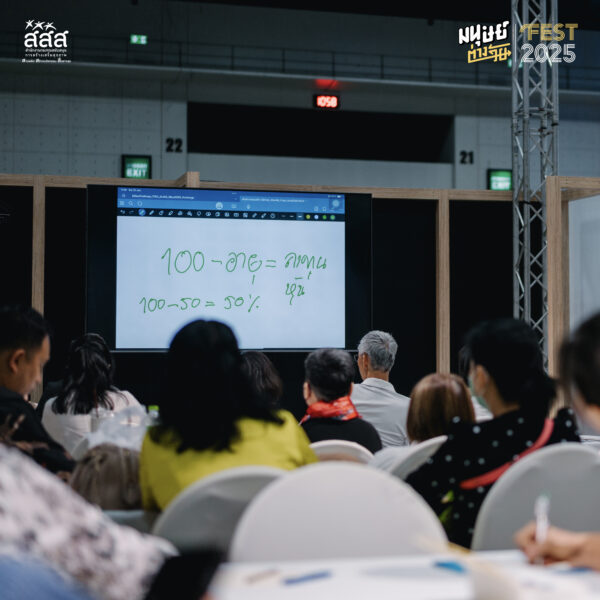

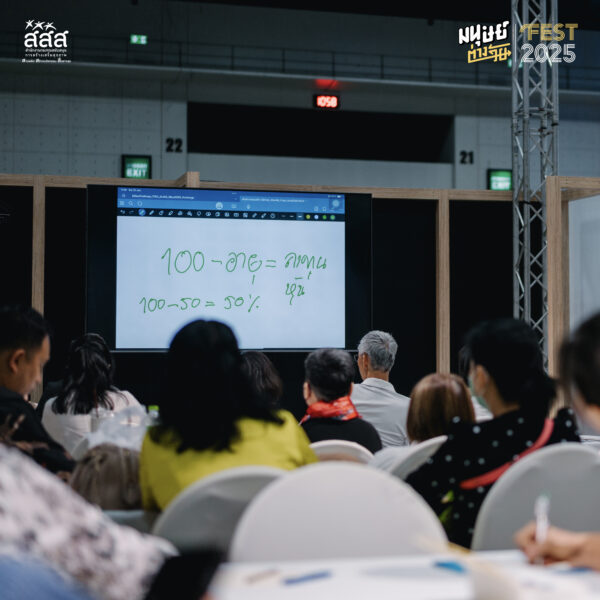

ในตลาดการลงทุนพอร์ตหุ้นมีหลักการเลือกลงทุนตามปัจจัยอยู่สองแบบ คือ 1. ตามวงจรชีวิตหรือช่วงอายุ 2. ตามระดับการยอมรับความเสี่ยงได้ ในปัจจัยส่วนแรก “ตามวงจรชีวิตหรือช่วงอายุ” มีสูตรการคำนวณสัดส่วนการแบ่งเงินลงทุนในหุ้น คือ 100 – อายุ = สัดส่วนการลงทุนหุ้น | เช่น ปัจจุบันเรามีอายุ 50 ปี เท่ากับ 100 – 50 = แบ่งเงินลงทุนในหุ้น 50% ในสูตรนี้ชี้ให้เห็นว่าการลงทุนในพอร์ตหุ้น ยิ่งเราเริ่มลงทุนตั้งแต่อายุยังน้อย ก็ยิ่งเพิ่มพื้นที่โอบรับความเสี่ยงได้ในระยะยาวเพราะมีเวลาให้หุ้นของเราได้เติบโต และเมื่อเรามีอายุมากขึ้น เวลาการเติบโตของพอร์ตก็จะมีจำกัด ทำให้การเริ่มต้นลงทุนในหุ้นอาจมีความเสี่ยงสูงตามไปด้วย เพราะโอกาสในการเจอความผันผวนมีค่อนข้างมาก

แต่ทั้งนี้ขึ้นอยู่กับปัจจัยส่วนที่สอง คือ “ตามระดับการยอมรับความเสี่ยงได้” โดยมีอยู่ด้วยกัน 3 ระดับ คือ 1.รับความเสี่ยงได้ต่ำ (Conservative Investor) ควรเลือกลงทุนกับเงินฝาก / กองทุนตลาดเงิน ในสัดส่วนที่มาก 2. รับความเสี่ยงได้ปานกลาง (Moderate Investor) ควรเลือกลงทุนกับหุ้นสามัญ / กองทุนหุ้น รองลงมาคือ ตราสารหนี้ / กองทุนตราสารหนี้ และ 3. รับความเสี่ยงได้สูง (Aggressive Investor) สามารถเลือกลงทุนกับหุ้นสามัญ / กองทุนหุ้น ในสัดส่วนที่สูงได้

ลักษณะพอร์ตการลงทุนที่ดี

- กระจายความเสี่ยงอย่างสมดุล

- มีความยืดหยุ่น

- ไม่หลากหลายหรือกระจัดกระจายมากเกินไป

- มีสัดส่วนการลงทุนเหมาะกับเป้าหมายที่ตั้งไว้

อายุปูนนี้ก็มีใช้ Happy Money Happy Young Old

สูตรคำนวณการเตรียมต้นทุนชีวิตสำหรับวัยหลังเกษียณ

ตัวอย่าง สมมติขณะนี้เรามีอายุ 40 ปี และคาดว่าจะเกษียณอายุที่ 60 ปี และอยู่ใช้ชีวิตจนถึงอายุ 90 ปี

ช่วงที่ 1 = อายุที่เราตั้งเป้าหมาย – อายุที่ตั้งใจเกษียณ = 30 ปี

ช่วงที่ 2 = อายุที่ตั้งใจเกษียณ – อายุปัจจุบัน = 40 ปี

1.หาจำนวนเงินที่ต้องใช้หลังเกษียณ

เริ่มต้นหา 70 % ของค่าใช้จ่ายต่อเดือน

สมมติรายจ่าย 70 % ต่อเดือน = 15,000 บาท ( 500 บาท * 30 วัน )

15,000 * 12 เดือน = 180,000 บาท / ปี

180,000 * 30 ปี = 5,400,000 บาท

2. จำนวนเงินที่เราสะสมไว้ก่อนเกษียณ

สมมติปัจจุบันมีเงิน 4,000,000 บาท

เงินที่ต้องใช้หลังเกษียณ 5,400,000 บาท

เราต้องหาเงินเพิ่ม 1,400,000 บาท

3. วิธีคำนวณการหาเงินเกษียณเพิ่มต่อเดือน

สูตร = จำนวนเงินที่ต้องหาเพิ่ม ÷ ( จำนวนปีทำงานก่อนเกษียณ * 12 เดือน )

1,400,000 ÷ ( 20*12) = 5,833 บาท /เดือน

EASY PORT วัยไหนก็ไม่สาย

“รู้วันนี้ แก้วันนี้ยังไม่มีคำว่าสาย” คุณเศรษฐพลย้ำว่าการวางแผนบริหารเงินนั้นไม่มีคำว่าสาย หากเรายังไม่สามารถจัดสรรเงินลงทุนได้ตามเป้าที่ตั้งไว้ ควรเริ่มต้นจากหลักการวางแผนการเงินที่สำคัญที่สุดนั่นคือ “สภาพคล่อง” ประคองดูแลความเป็นอยู่ จิตใจ ร่างกายในปัจจุบันให้เปี่ยมด้วยพลัง เลี่ยงการสะสมความเครียดจากปัญหาหนี้สิน หรือการจัดสรรการเงินในระยะประชิดตัว จากนั้นการเริ่มต้นวางแผนการเงินในอนาคตหรือการตั้งเป้าหมายที่ใหญ่ขึ้นก็จะเป็นไปได้ง่ายขึ้น เบาสบายขึ้น

คล้ายกับการวิ่งมาราธอน.. ระยะทางยิ่งไกล เรายิ่งต้องคำนวณการใช้พลังงานไว้อย่างรอบคอบ การลงแรงที่มากหรือน้อยเกินไปย่อมมีผลต่อการเข้าใกล้เส้นชัยของเรา การจะเดินทางไปถึงเป้าหมายในชีวิตก็เช่นเดียวกันเราจึงต้องอาศัย “วินัย” และ”การวางแผน” ที่สามารถทำให้เราวางใจได้ เพื่อใช้ชีวิตนี้ได้อย่างเต็มที่

ตัวช่วยวางแผนการเงิน

“โปรแกรมวางแผนการเงินเพื่อวัยเกษียณ” โดยตลาดหลักทรัพย์แห่งประเทศไทย (SET)

“โปรแกรมเริ่มวางแผนเพื่อประหยัดภาษี” โดยตลาดหลักทรัพย์แห่งประเทศไทย (SET)

ก่อนจบห้องเรียนมีข้อเสนอสุดพิเศษสำหรับเพื่อนผู้เข้าร่วมเวิร์กชอปจำนวน 50 ชีวิต สามารถเข้าร่วมเวิร์กชอปกับตลาดหลักทรัพย์แห่งประเทศไทย (SET) ต่อไป ซึ่งเพื่อน ๆ ทางบ้านสามารถติดตามรายละเอียดและองค์ความรู้อื่น ๆ เกี่ยวกับการวางแผนการเงินและการลงทุนได้ที่ https://www.set.or.th/th/home